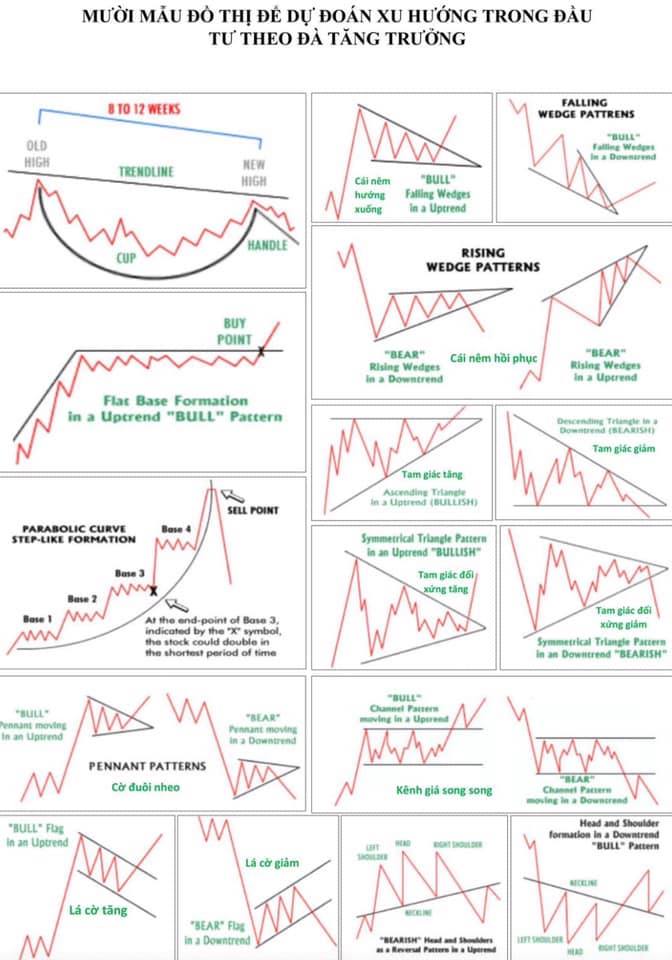

1/ Chỉ mua khi cổ phiếu có một nền giá hoặc mẫu hình tốt. Bạn không cần biết quá nhiều mẫu hình mà chỉ cần thành thạo một số mẫu hình thường gặp nhất và luyện tập nhận diện các mẫu hình này cho thành thạo (tham khảo phần hình ảnh phía dưới).

2/ Mua khi cổ phiếu break nền giá. Khối lượng tại điểm mua phải tăng trên 30-50% so với vol bình quân 50 ngày, ít nhất cũng phải cao hơn tất cả các phiên giảm giá trong 9-10 ngày gần đây. Không mua cao hơn 5% so với điểm phá vỡ đường xu hướng.

3/ Bán dứt khoát nếu cổ phiếu đảo chiều quay trở lại phía dưới đường xu hướng hoặc phía dưới điểm phá vỡ. Cổ phiếu càng ở vùng cao càng không cho nó nhiều thời gian. Bán hết khi cổ phiếu giảm 5-8% từ điểm mua, không có ngoại lệ, không mua bình quân giá xuống.

4/ Bán 20 đến 30% vị thế khi cổ phiếu tăng 15 đến 20% từ điềm phá vỡ.

5/ Nắm giữ các cổ phiếu mạnh nhất lâu nhất. Bán các cổ phiếu vận động chậm chạp không có tiến triển như kỳ vọng.

6/ Tập trung vào nhóm ngành đang có điều kiện kinh doanh thuận lợi, từ đó chọn cổ phiếu đầu ngành. Nên tập trung vào các cổ phiếu có mức lợi nhuận đột phá vượt lên trên mức bình quân 3-4 quý gần nhất từ 30% trở nên, càng cao càng tốt, hoặc có kỳ vọng lợi nhuận lớn làm xúc tác cho cổ phiếu tăng. (Bởi các tổ chức cũng làm vậy)

7/ Sau khi giá tăng một mức đáng kể, thường là trên 20% cổ phiếu của bạn sẽ rất dễ bị bán tháo chốt lời, điều này có thể xảy ra quá nhanh và nặng nề đến mức bạn không tin nổi. Cần phải biết bán bớt để giữ lợi nhuận. Điểm thoát ra là khi cổ phiếu giảm xuyên thủng đường xu hướng tăng nối các đáy gần nhất, hoặc khi cổ phiếu hình thành các mô hình đảo chiều.

8/ Hãy nhớ rằng cần có khối lượng để xác nhận hướng di chuyển cổ phiếu, vì vậy hãy bắt đầu tìm hiểu hành vi khối lượng của cổ phiếu.

9/ Không nên mua quá 30% NAV cho mỗi vị thế để hạn chế rủi ro đồng thời tránh bị áp lực tâm lý do dự khó quyết khi cổ phiếu diễn biến không như ý. Nếu cổ phiếu có thanh khoản thấp thì chỉ nên vào lượng nhỏ phù hợp với thanh khoản để có thể nhanh chóng thoát ra khi cần.

10/ Không sử dụng margin cho đến khi bạn đã tinh thông về thị trường, thành thạo về đọc biểu đồ và làm chủ được cảm xúc. Margin như con dao 2 lưỡi mà số đông ndt ảo giác mình cầm phần chuôi.

Với các nhà đầu tư mới việc sử dụng margin có thể khiến cho họ bị cóng, không thể hành động khi giá giảm đột ngột, do đó họ chỉ có thể trơ mắt ngồi nhìn tài khoản tụt giảm mạnh mỗi ngày và hy vọng phép màu xảy ra.

Nhiều bạn chỉ khoái “hãy cho tôi 1 mã cổ phiếu, điểm mua và điểm bán”. Đó chỉ là 1 con cá, ăn xong là hết, thoả mãn ngắn hạn. Bạn vẫn sẽ luôn bất an vì mất kiểm soát, lo cơm ăn từng bữa. Cái bạn cần là cần câu và cách câu để tồn tại lâu dài. Còn muốn giàu có thì bạn hãy trang bị tàu, thuyền và kiến thức về đại dương để ra khơi xa.

Nhà đầu cơ huyền thoại Tom Basso có tiết lộ:

“I think investment psychology is by far the more important element, followed by risk control, with the least important consideration being the question of where you buy and sell.”

(Tôi nghĩ tâm lý đầu tư là yếu tố quan trọng hơn, tiếp theo là kiểm soát rủi ro, và điều ít quan trọng nhất là câu hỏi bạn mua và bán ở đâu)

Lưu ý: các mẫu hình ở trên không phải bàn tay biến mọi thứ thành vàng trong truyền thuyết. Bạn chỉ nên tham khảo và ứng dụng vào thực tế nhiều lần để cảm nhận tốt về chúng. Chúng có thể giúp bạn tự tin, quyết đoán hơn khi xuống lệnh mua bán.